一个有实际意义的问题,在投资泡沫发生时,市场是否依然有效?

十、有效市场假设

有效市场假设是投资领域中非常有名气和有一定争议的一个理论。它是关于人们连续长期投资是否可以战胜市场的可能性的假设。它有三种形式:

弱有效市场假设 人们不可以通过分析以往的历史数据(包括价格、交易量等)来战胜市场。通俗地讲就是“股票技术分析”和“股票图形分析”不能战胜市场。

中强有效市场假设 人们不可以通过大家都知道的公共消息来战胜市场。通俗的讲,就是“散户”不能战胜市场。如果这个假设成立,直接买股票指数就是散户不错的选择。

强有效市场假设 人们不可以通过公共消息和内部消息来战胜市场。通俗的讲,就是“大户”不能战胜市场。大户泛指基金、有内部消息的以及可以影响市场的投资方。

西方学术界有很多关于有效市场假设检验的研究。近年来,有研究指出,强有效市场假设对中国国内的股票投资市场是不成立的。

由于西蒙斯等的基金多年都有很好的回报,证明市场在一定范围内,一定程度上不是有效的。那么市场到底在多大程度上是非有效(inefficient)的呢?西蒙斯说:“有效市场理论基本上是正确的,因为市场不存在大范围的无效性。但我们关注小范围和瞬间的市场反常(Efficient market theory is correct in that there are no gross inefficiencies, but we look at anomalies that may be small in size and brief in time)”。一个有实际意义的问题,在投资泡沫发生时,市场是否依然有效?

十一、再谈牛顿与投资泡沫

在本文结束之前,我们再回到本文开始提及的牛顿针对南海公司投资泡沫的感言。牛顿没有把这个投资泡沫的发生归结于任何经济或商业基本面的问题,而是强调了“群体的发狂(the madness of men中men是复数)”。

这是一个很有意思的观察。每一次投资泡沫的发生都有其独特的社会和经济原因。在每一次投资泡沫发生时,不管在任何行业和地区,都会有人指出为什么这次不一样;都会有人指出为什么这次不是泡沫。

实际发生的情况常常是,投资泡沫发生时,尤其在泡沫最疯狂期,也就是说价格趋近最高点时,各种投资泡沫展现出很相似的特性,这些特性是与引发该投资泡沫具体的经济社会原因无关的。

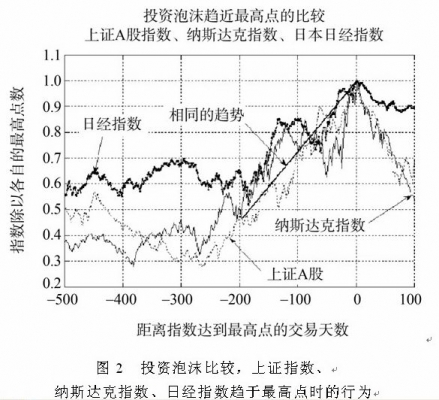

由于牛顿时代离我们太远,我们看几个最近的比较有影响的投资泡沫。一个是2007年底上海证券交易市场A股指数趋近于最高点(约6000点)时的行为;一个是2000年初美国纳斯达克指数趋近于最高点(约5000点)时行为;另一个是1989年底日本日经指数(Nikkei225)趋近于最高点(约38000点)时的行为。这些投资泡沫发生都有其独特的原因。20世纪80年代末,日本经济如日中天;2000年初,美国互联网创新正如火如荼。图2显示了三个指数在接近最高点附近时的行为。图2中,横坐标是距离指数达到最高点的交易日天数,指数达到最高点的那天设为0。纵坐标是重新标度的指数,即每个交易日收盘指数除以每个指数分别达到的最高点数,这样重新标度的指数的最大值都是1。

研究投资市场上小的价格起伏是否可以引发成一个大的投资泡沫是非常有意义的。因为,大的投资泡沫时常导致社会资源的错误配置,而泡沫的破灭又常常会给社会经济带来重大的负面作用。另一方面,对于营利性投资机构及个人,如果能够在投资泡沫还小的时期,就可以预测大的泡沫是否形成以及是否会破灭,将会获利颇丰。当然,做这样的预测不是一件容易的事,因为在绝大部分情况下,小的价格涨落会自生自灭,不会形成大的投资泡沫。与投资泡沫相反的现象是投资恐慌(panic),它有和投资泡沫类似的行为。

十二、结论

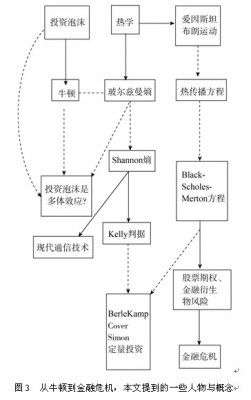

本文介绍了物理学与通信技术、金融投资的几个联系,指出了热力学系统、通信技术和定量投资可能的一些关联,图3是本文提到的一些人物与概念。通过介绍最近几年发生的西方金融危机是如何与金融衍生物的风险估计不准相联系的,指出了金融衍生物的风险估计的重要性,而这些金融衍生物的风险是与一类热传播方程的系数有关联的。

由于金融危机和投资泡沫都是关系到国计民生的大事,这里值得研究的,对社会经济有重大影响的问题是非常多的。希望本文的介绍能对大家了解这些领域有帮助。另一方面,希望本文介绍的概念对于营利性机构和个人的投资有帮助,尤其对有兴趣做定量投资的。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号