——从通信技术, 物理、和投资的关系谈起

上篇回顾:

六、汤姆•库沃、爱德华•绍帕和欧文•伯莱坎普

七、文艺复兴基金和詹姆斯•西蒙斯

上篇摘要:斯坦福大学电子工程系教授汤姆•库沃(美国工程院院士)进一步深刻地研究了如何把香农熵应用到投资领域,并提出了一个有意思和有争议的“普适组合”(Universal Portfolio)理论。

文艺复兴基金公司是目前为止最成功的定量对冲基金公司之一。文艺复兴基金公司是由詹姆•西蒙斯于1982年创办的。这个公司中最成功的基金叫大奖章(Medallion)基金。西蒙斯是一个卓有成就的数学家,另一个非常成功的对冲基金的创始人大卫•萧(D.E.Shaw)对他的评价是:“他是一个第一流的学者,用真正科学的方法做(炒股)交易,很少有人像他那样。大卫•萧自己创立的对冲基金也是非常成功的,从少许的资本开始,他目前也有25亿美元的身价(《福布斯》2010年3月的数据)。大卫•萧获得斯坦福大学计算机博士,在创立对冲基金前曾在哥伦比亚大学任助理教授。

西蒙斯、大卫•萧和绍帕等通过科学的方法来投资。一般而言,对冲基金的投资策略和方法都是对外保密的。但我们前面提到的持续重新平衡组合,凯利判据和高频交易至少一度曾被多家对冲基金所采用。

本篇提要:

追溯历史,起源于热学研究的熵,通过通信理论进入到了投资领域。许多人也许依靠建立在上面的一些方法得到了丰厚的回报,并开创了定量投资的方向。但另外一个与热学相关的方程,对现代西方金融体系有着更大的影响,甚至与发生自2007年开始的金融危机有着不可分割的联系。为介绍这个方程,先得介绍一下股票期权的概念。

八、股票期权和热传播方程

简单地讲,股票期权是一种权力,拥有它的人就是拥有一种在未来可以行使的权力。这种权力的最简单的形式是在未来某个特定的时间,可以用一定的价格购买或出售所对应的股票。股票期权最原始的用处是人们为了预防对未来不确定的一种保险。

举例来说:一只股票A,今天的价格是28元/股。你计划在今后三个月或六个月投资这只股票。为什么不在今天投资呢?可以有非常多的原因。举例来说,目前资金不到位,或三到六个月后,你的商业运作需要你持有这只股票;甚至更简单,你认为这只股票今后会涨,但你不想现在就进入市场,以便保持资金的流动。可是,你又想做些什么来预防这只股票今后涨很多,你丧失以后买它的机会。股票期权的原始用处就是为了满足这种需求设置的。你可以到股票期权市场看看这只股票的期权(call option,又称看涨期权,买方期权)的价格。(股票期权交易在西方金融交易市场是很普通的,国内暂时还没有开放股票期权交易,其原因与我们下面要讨论的金融衍生物的风险是紧密相联系的。有鉴于国内有可能近期开放股票期权交易,我们举例仍然用元做货币单位,而不用西方货币单位)。

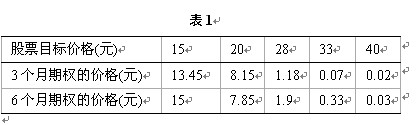

你会发现如表1所示:

表1的第一行是股票的目标价格,第二、第三行是不同时间到期的期权的价格。比如说,你花了1.18元/股购买了三个月后目标价格是28元/股的期权,这样你就有了权力,在三个月后,可以用28元/股购买这只股票,而不论这只股票当时的价格。这是一种权力,你可以行使它或不行使它。如果三个月后,股票价格低于28元/股,你就没有必要去行使这种权力。如果三个月后,股票价格高于28元/股,你就可以去行使这种权力。举例来说,如果三个月后,股票价格是35元/股,你仍然可以用28元/股去买进,因为你有这种权力。

举一个幸运买家的例子。

出于商业需求,你决定购买10万股三个月后目标价格是40元/股的期权。按照上面的表,这个期权的价格是0.02元/股。这样,你只需要付出100000´0.02=2000元就可以购买这样一份权力,容许你三个月后,用40元/股的价格来购买10万股股票。我们进一步假设,由于股票市场表现非常好,加上这只股票有出人意料的重大好消息,这只股票三个月后的价格涨到了50元/股。由于你拥有40元/股的买方期权,你就可以行使这个权力,用40元/股的价格买进10万股这只股票。这样你的投资回报就是100000´(50-40)=1000000元。由于你动用的资金是2000元,你的投资回报率是1000000/2000=500倍。(为了简单说明,我们忽略了一些期权交易手续费用。由于期权和保险的相似,这个幸运买家的投资回报,又可以解释为,花了2000元买了一份保险,保险公司后来为此赔给了这位买家一百万元。)作为对比,如果你不是用股票期权,而是直接购买股票的话,购买10万股股票,需要资金100000´28=2800000元。三个月后,由于涨到了50元/股,你的投资回报是100000´(50-28)=2200000元,你的投资回报率是22000000/2800000=78.57%。虽然说,三个月就有78.57%的投资回报率是非常优秀的,但仍然和使用期权获得的500倍的投资回报率相差悬殊。

这个例子说明股票期权的一个重要特点:杠杆效应(用武侠小说中的话就是“四两拨千斤”)。你可以用较少的资金,对未来有较大的控制影响。股票价格本身一个较小的变化,可以导致股票期权价格一个较大的变化。

这个例子引出了两个有意思的问题。

第一,这个股票期权的价格是怎么决定的?

第二,你只用了2000元购买股票期权,三个月后你赚了一百万元。那么,明显的是卖给你股票期权的一方(卖家)亏了钱(成为不幸的卖家)。那么卖家为什么要卖给你这个期权?

第二个问题比较容易解释,我们先回答它。在上面的例子中,如果三个月后,股票价格没有涨到40元/股(例如股票价格涨到了39.99元/股),到时,这个期权就没有价值。你就会损失你最初的2000元的投资,这2000元就进了期权卖家的腰包。期权卖家认为,三个月后,股票涨到40元/股以上的概率非常小,他承担的风险很小,所以他就愿意用很低的价格0.02元/股卖这个期权。如果他认为三个月后,股票涨到40元/股以上的概率比较高,他承担的风险较大,那么对同一个期权(三个月后,目标股票价格是40元/股的期权),他的要价就会比较高。当然,如果他的要价过高,就没有买方了。

可见,这里面的一个核心问题是,如何给一个特定的期权定价。从直观上看,一个股票期权的价格f取决于这只股票此刻的价格S,这只股票未来的目标价格S(t),时间间隔t,利息r以及这只股票价格未来走向的不确定程度s(volatility又被翻译成波动性)。上述几个因素中,股票期权的价格依赖于时间间隔,是由于未来越远不确定程度就越大,正如俗话所说“夜长梦多”。股票的期权依赖利息,一方面是由于涉及未来的投资,原始资本可以看成是从银行借来的;另一方面,利息影响人们的投资。举例来说,如果银行的存款利息非常高,那么人们就更愿意把钱放到银行,去追求无风险回报,而不是去购买期权。

那么,一个股票的期权是如何依赖上面列的因素呢?

答案就是大名鼎鼎的Black-Scholes-Merton方程,而这个方程就是热扩散理论中的一类热扩散方程。这个热扩散方程根源于爱因斯坦研究过的布朗运动。为什么股票的期权价格遵循一个热扩散方程?因为股票价格本身的变化遵循一类布朗运动(至少理论上可以通过这样的模型来研究)。认识到股票的期权价格遵循一个扩散方程,对股票期权理论的发展和理解都很有影响。

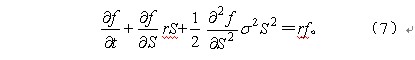

这个Black-Scholes-Merton方程现在常见的一个形式是:

方程(7)中,股票的期权价格f是作为时间t和股票本身价格S的函数,f=f(S,t)。利息r和不确定程度s 被假设为与时间无关的常数。如果利息r和不确定程度s是时间的函数,上述方程需要做些简单修改。

给定合适的边界条件,通过求解这个方程,可以给出一个股票期权的“合理”定价。

Black-Scholes-Merton理论对于金融理论和当代西方金融业是极为重要的。因为我们前面举的例子中的股票期权仅仅是西方金融行业中常用的金融衍生物中最简单的一种。不仅仅股票可以有期权、股票指数、大宗商品(如原油,金属)期货都有期权,他们都是金融衍生物。各种简单的金融衍生物又可以组合成更为复杂的金融衍生物。每天,各种复杂的金融衍生物都在世界许多金融市场上交易。正如,单一股票期权的交易需要有合理的定价模型,每种复杂的金融衍生物也需要自己的定价模型。

一般而言,复杂的金融衍生物的定价模型常常很复杂,没有解析表达式。

对于金融衍生物的定价,Black-Scholes-Merton方程是至关重要的。可这个方程有一个容易引起麻烦的地方。方程中股票的期权价格f=f(S,t)是需要求解的函数,时间t、股票的目标价格S是作为自变量进入的,利息r在简单的情况下,可以假设为常数。这些都是确定的因素,不会引起麻烦。但股票价格未来走向的不确定程度s 到底是什么呢?应该怎样计算呢?

由于我们不知道未来,只能通过分析这只股票过去的价格变化,并假设(希望)它未来的变化和过去的行为差不多。一只股票的价格变化依赖的因素太多,与企业本身的表现、竞争对手和行业的表现、整个市场的表现,以及国际国内大的社会政治经济形势都有关系。简单地讲,一只股票价格未来走向的不确定程度s是很不容易估计的。如果股票价格的s 估计得不准,把它带入Black-Scholes-Merton方程,就会导致与它相关的金融衍生物(例如,它的股票期权)的定价不准,并导致与此相关的交易存在很大的风险。简单的股票期权如此,复杂的金融衍生物的不确定程度(波动性及相关风险)的估算就更是非常困难和容易出错的,2007年开始的金融危机产生的原因就与这种困难密不可分。

未完待续

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号